住まいのお金

2人で建てる理想の住まい ~収入合算・ペアローン~

住宅ローン、どう借りる?

住宅ローンで検討すべきポイントは、『金利』だけではありません!

共働き世帯が増えている今だからこそ、どの『借り方』が自分たちに合っているか一度検討してみましょう。

住宅ローンの組み方

住宅ローンの組み方は、主に以下の3種類に分かれます。

① 単独ローン

② 収入合算

③ ペアローン

この3種類を簡潔にまとめると…

① 単独ローン

”夫婦のどちらか1人だけが住宅ローンを組む”という方法。

② 収入合算

”夫婦の収入を合算してローンを組む”という方法。

③ ペアローン

”夫婦それぞれが住宅ローンを組む”という方法で、ローンは2つになる。

01|単独ローン

単独ローンとは?

夫婦のどちらか1人が契約者となり、1人でローンを組みます。(一般的には収入の多い方)

従って、住宅ローンの金額も1人分の収入に応じた金額となります。

1人分の収入で返済できる金額だけを借りるため、共働きの場合はその分家計に余裕が生まれます。

子どもたちの教育資金や、老後などに備えて貯蓄することも出来ますね。

02|収入合算

収入合算とは?

収入合算とは、一定の収入がある配偶者の収入を申込者(主債務者)の収入に合算して1つの住宅ローンを組む方法です。

収入合算には、『連帯保証型』と『連帯債務型』の2種類があります。

夫婦の収入を合計した金額をもとにローン審査を受けるため、1人でローンを組むより借入額を増やせる可能性が高くなります。

※夫婦の年収を足した額ではなく、「合算者の収入の半分まで」などの規定があることも。(金融機関による)

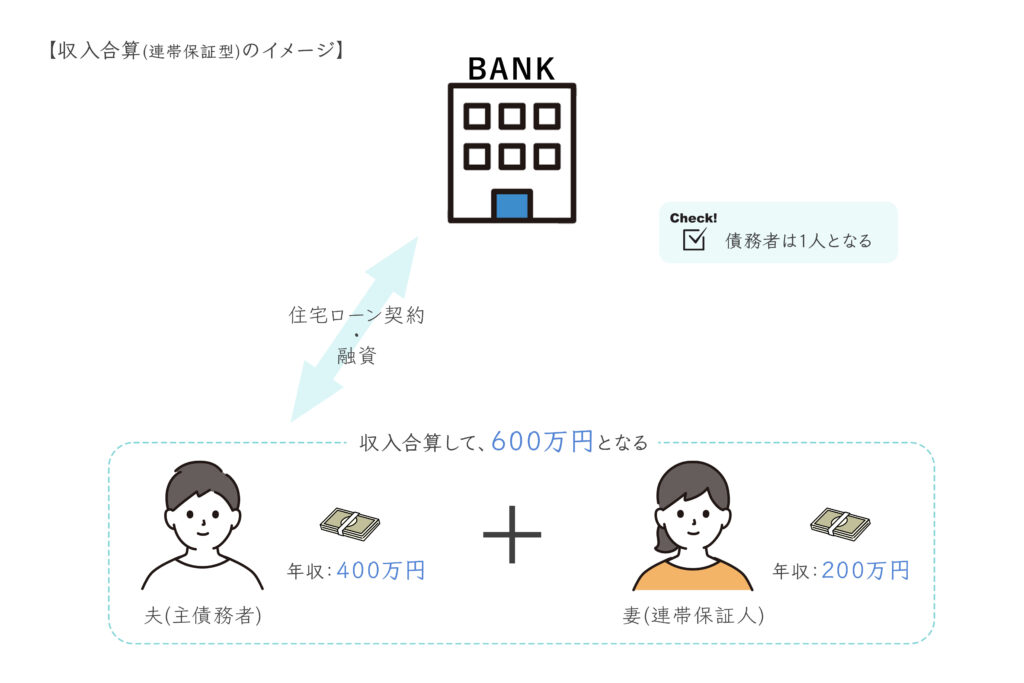

① 連帯保証型

連帯保証型とは、夫婦のどちらか1人が”主債務者”となって契約・返済し、もう1人は収入合算者として”連帯保証人”となります。

連帯保証人は住宅ローン控除を利用できず、団信にも加入できません。

また、連帯保証人は直接住宅ローンの債務を負っているわけではありませんが、主債務者が返済不能となった場合は返済義務が生じます。

※万が一、主債務者が死亡した場合は、ローンは全額0円となる。

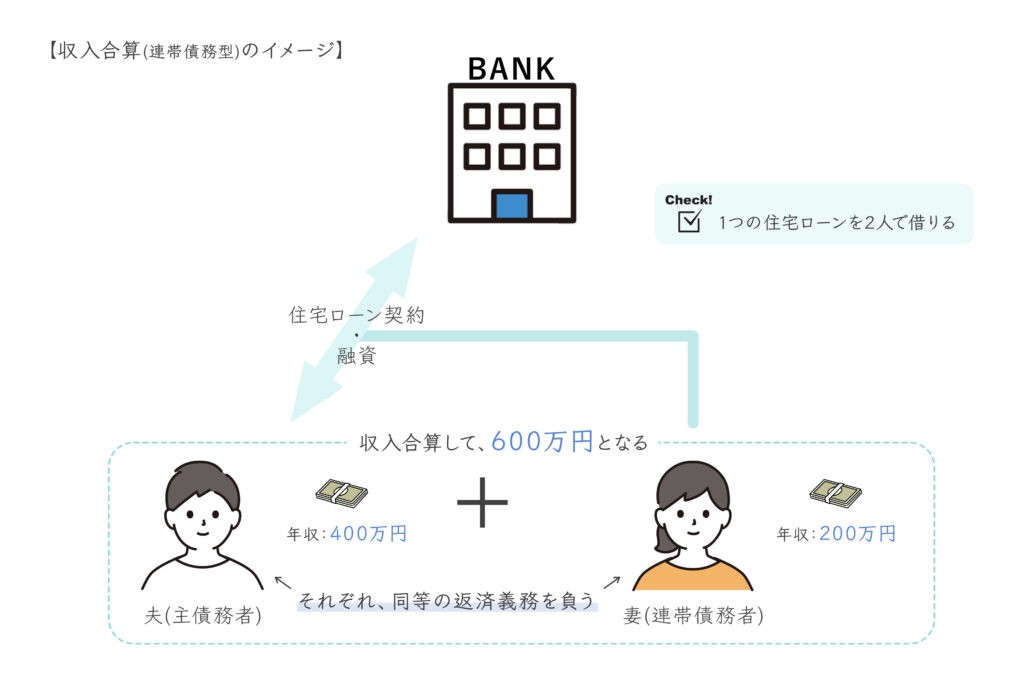

② 連帯債務型

連帯債務型とは、契約者が”主債務者”、収入合算者が”連帯債務者”となり、2人で1つの住宅ローンを借ります。

そのため、夫婦それぞれに同等の返済義務が生じますが、2人とも住宅ローン控除の適用対象となります。

※連帯債務者が団信に加入できるかは金融機関などによって異なる。

しかし、この連帯債務型を取り扱っている金融機関は限られているため注意が必要です!

03|ペアローン

ペアローンとは?

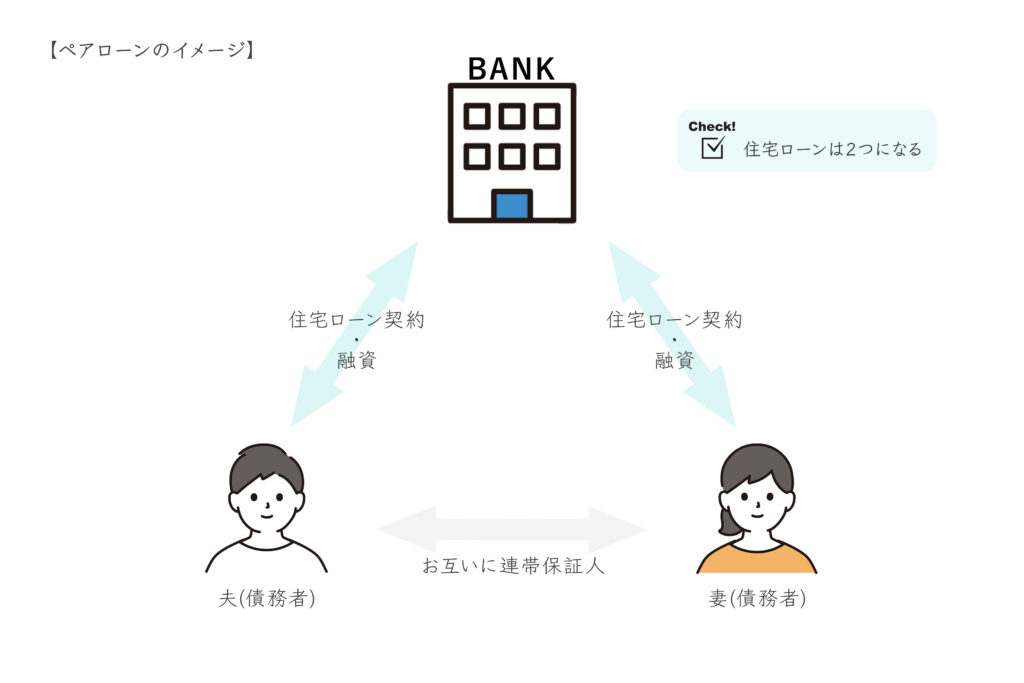

ペアローンとは、1つの物件に対して夫婦がそれぞれローンを組み、お互いを”連帯保証人”として2つの住宅ローンを組む方法です。

取得する住宅は夫婦の共有名義になり、持ち分に応じて別々のローンを組みます。

2人でローンを組むことで、1人で借りるより多くの金額を借り入れることができ、それぞれが団信にも加入できます。

また、住宅ローン控除もそれぞれに適用されます。

ペアローンを組む際のポイント

① 原則、同じ金融機関

ペアローンを組む場合は、『2人とも同じ金融機関で住宅ローンを組む』という原則があります。

② 夫婦で異なる借入額・住宅ローンタイプを選んでも良い

金融機関は同じですが、住宅ローンのタイプは別々の物を選ぶことが出来ます。

※異なる金利・返済期間が可能

また、借入額を同じにする必要もありません。

金利タイプや返済期間など、収入や金利リスクを考慮して、どの組み合わせにするか決めると良いでしょう。

ex) 夫:変動金利〇年で3000万円の借入、妻:固定金利△年で1000万円の借入 など

メリット・デメリット

単独ローン

▶メリット

・手続きが簡単

・契約者に万が一のことがあった時に安心(団信加入済みのため)

・将来のリスク軽減(共働きが難しくなっても1人の収入で済むため)

▶デメリット

・1人分の収入のため、借入額が少ない可能性も

・住宅ローン控除が1人分

*手続きがシンプルで低リスク、万が一の時も安心という点が魅力です。

収入合算

▶メリット

・借入額を増やせる(夫婦の収入を合わせるため)

・諸費用を抑えられる(契約するローンは1つのため)

▶デメリット

・ローン控除や団信への加入が難しい(連帯保証型の場合は特に)

・離婚や収入減少時にリスクがある

*ペアローンより諸費用を抑えつつ、単独ローンより借入額を増やせる可能性がある点が魅力です。

ペアローン

▶メリット

・借入額を増やせる(夫婦2人分の収入のため)

・2人とも住宅ローン控除や団信への加入が可能

・夫婦で別々の返済条件に出来る

▶デメリット

・住宅ローンを組む際の諸費用が2人分かかる

・万が一の場合でも、残されたもう1人の残債は残る(亡くなった方の残債は団信によって完済される)

・契約者が2人のため、離婚や収入減少時のリスクが高い

*借入額を増やせて、住宅ローン控除も2人分受けられる+2人とも団信に加入できる点が魅力です。

住宅ローンの組み方 -早見表-

以下は、住宅ローンの組み方3種類の違いをまとめた表になります。

*これまでの内容を簡潔にまとめていますので、詳細は上記をご覧ください。

| 単独ローン | ペアローン | 収入合算(連帯保証型) | |

| 住宅ローンの契約数 | 1 | 2 | 1 |

| 団信への加入 | 夫のみ | 夫婦2人とも | 夫のみ |

| 住宅ローン控除の対象 | 夫のみ | 夫婦2人とも | 夫のみ |

| 所有権 | 夫のみ | 夫婦どちらにも有 | 夫のみ |

| 夫死亡時のローン残高 | 全額0円 | 夫名義のローンが0円 | 全額0円 |

| 妻死亡時のローン残高 | 影響なし | 妻名義のローンが0円 | 影響なし |

| 諸費用 | 夫1人分のみ | 夫婦2人分 | 夫1人分のみ |

※単独ローン/収入合算ともに、夫が契約者/主債務者の場合で作成

オススメの世帯

単独ローンがオススメの世帯

・どちらかが”専業主婦(夫)”または”扶養を外れない程度のパート”などの場合

・収入が安定しない場合

ローン返済は長期間に渡るため、どちらかの収入が安定しない場合は、無理せず単独名義で借りる方法が良いですね。

・夫婦どちらかの収入だけで十分な借入が可能な場合

収入合算がオススメの世帯

・夫婦間で収入の差がある共働き夫婦

収入が多い方を”主債務者”、少ない方を”連帯保証人”などとすると、単独より借入額を増やせるかもしれません。

・単独での借入は不安だが、諸費用を抑えたい場合

ペアローンがオススメの世帯

・夫婦ともに、ある程度の安定した収入を得ている場合

・住宅ローン控除を最大限に活用したい場合

注意点

・収入合算にする場合

収入合算者は団信の保証に加入できない可能性があるため、別の保険に入るなどの対策を取っておくと、万が一の時にも安心です。

・収入合算やペアローンにする場合

出産・育児などで、一時的にどちらかが専業主婦(夫)になる可能性があることも考えておく必要があります。

収入が減少した際も、家計が圧迫されないような返済額にしておきましょう。

*収入合算やペアローンは、夫婦だけでなく親子や同居予定の婚約者、同性パートナーなどの関係でも利用できる場合があります。

利用を検討している方は、各金融機関のサイトや住宅相談会などで確認してみましょう。

自分たちに合ったローンの組み方が分からない場合は、無理せずプロに相談を!

弊社でも無料相談を随時受け付けているので、お気軽にご相談ください。

この記事のまとめ

- 住宅ローンは『金利』だけでなく、『組み方』も大切。

- ローンの組み方は1人で組むか、2人で組むかに分かれ、単独ローン・収入合算・ペアローンの3種類がある。

- それぞれにメリット・デメリットがあるため、将来や収入のことを考慮して、自分たちに合ったローンを考えましょう。